Novac ide prema svojoj najvećoj reinvenciji u posljednjih nekoliko stoljeća. Moderna tehnologija, pandemija koronavirusa i ostali spletovi događaja promijenili su navike potrošača s gotovinskog na bezgotovinsko plaćanje, a s alternativnim konceptima poput Bitcoina koji su sve prisutniji, središnje banke žele ostati ukorak s vremenom. Njihovo obećanje je sustav plaćanja koji je sigurniji, otporniji i jeftiniji od svih dosadašnjih alternativa.

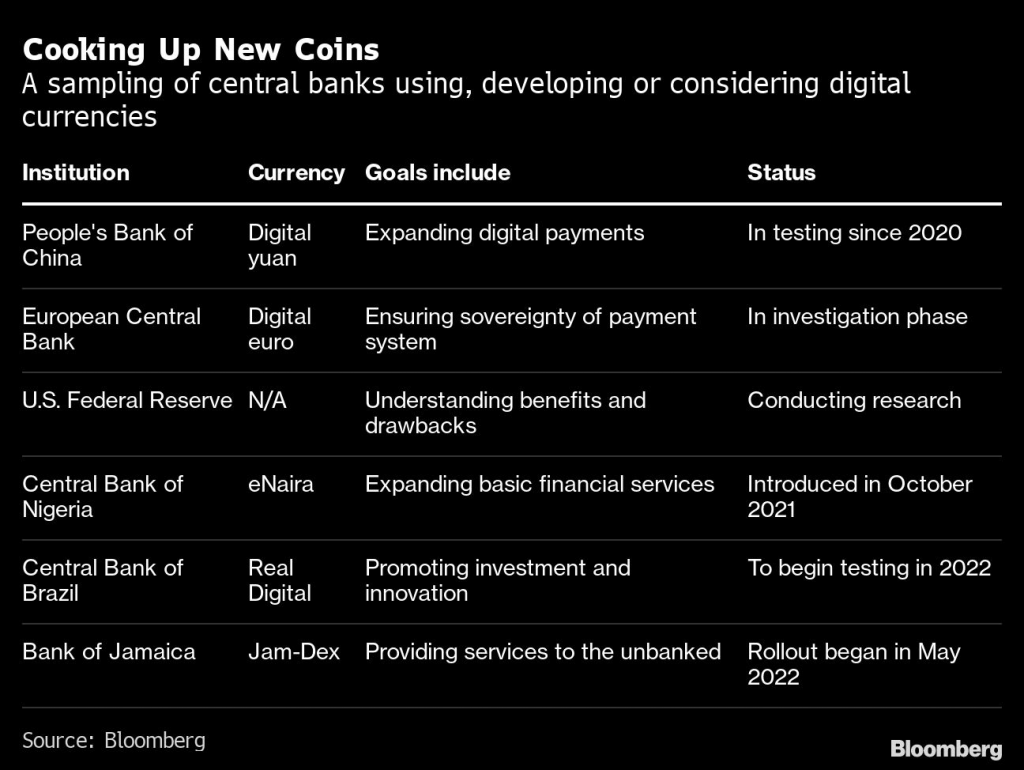

Pristupi digitalnoj valuti (CBDC) različiti su diljem globusa. Središnje banke Bahama, Valutne unije istočnih Kariba i Nigerije već su postale pioniri u korištenju digitalne valute središnjih banaka, dok Kina, eurozona i drugi eksperimentiraju na tom polju. U međuvremenu, američka središnja banka i Bank of England postupaju daleko opreznije s najavama oko digitalne valute.

Kako bi digitalna valuta trebala izgledati? Prema najavama, slično držanju elektroničkog novca na bankovnom računu i korištenju kreditnih kartica, pametnih telefona ili aplikacija za slanje tog bankovnog novca u svijet. Ključna je razlika u tome što je novac koji osigurava središnja banka, primjerice fizička novčanica, uvijek vrijedi jedan euro. Euro na računu komercijalne banke podložan je rizicima solventnosti i likvidnosti te banke, što znači da mu potrošači možda neće uvijek moći pristupiti ili ga čak mogu izgubiti u rijetkim prilikama. CBDC-ovi, poput novčanica i kovanica, bili bi izravna odgovornost središnje banke.

Čitaj više

ECB traži od banaka da do 2024. ispune sve ekološke i klimatske zahtjeve

Unatoč poboljšanjima, banke trebaju bolje identificirati klimu i okoliš te njima upravljati.

02.11.2022

Lagarde: kamate će rasti dok se inflacija ne vrati na dva posto

Lagarde je poručila da će troškovi kreditiranja dodatno porasti.

01.11.2022

Knez: Pad inflacije u eurozoni vraća se 2025. unutar ciljanih dva posto

ECB koristi podizanje referentnih stopa, no na raspolaganju ima i TLTRO kreditne plasmane.

28.10.2022

ECB udvostručio kamatne stope, unatoč prijetnji recesije

Europska središnja banka (ECB) je svoju ključnu kamatnu stopu udvostručila na najvišu razinu u više od desetljeća.

27.10.2022

CBDC-ovi bi mogli imati više od jednog oblika, ali zajednički cilj svih njih je ubrzavanje plaćanja. U sadašnjem sustavu komercijalne banke međusobno podmiruju svoja neto plaćanja novcem središnje banke, ali taj proces obično nije trenutačni zbog tehnoloških i operativnih razloga i stoga otvara kreditni rizik tijekom trajanja namire.

CBDC ne bi trebao imati sličnosti s kriptovalutama. On se konceptualno razlikuje od kriptovalute poput Bitcoina, koja je previše volatilna da bi bila pohrana vrijednosti i nedovoljno široko prihvaćena da bi bila korisna za plaćanja. Bitcoin je više u domeni spekulativne imovine. Ključna privlačnost među pristalicama Bitcoina je njegova decentralizacija, što znači da ne postoji središnja strana koja ga kontrolira, s transakcijama koje se bilježe u javno distribuiranoj knjizi. CBDC-ove kontrolira središnja banka. Dok neke zemlje eksperimentiraju s potpunom ili djelomičnom upotrebom blockchain tehnologije za svoje CBDC-ove, nije sigurno kako će se u konačnici ona i upotrijebiti. Europska središnja banka izrazila je zabrinutost oko ekološkog otiska vođenja paralelne blockchain infrastrukture i već ima drugi sustav koji je pokrenula 2018. i koji bi mogao biti prikladniji.

Dva su planirana načina korištenja CBDC-a, u veleprodaji i u maloprodaji. U maloprodajnim projektima, CBDC bi se izdavali putem onoga što bi zapravo bili računi u središnjoj banci za širu javnost – ili računi u komercijalnim bankama koje rade sa središnjom bankom. Sustav koji se temelji na CBDC-u nema kreditni rizik zato što sredstva nisu u bilanci stanja posrednika, a transakcije se namiruju izravno i trenutno u bilanci stanja središnje banke. Maloprodajni pristup mogao bi biti osobito koristan za potrošače koji nemaju pristup tradicionalnim bankarskim uslugama. Neke zemlje, poput Danske, to su isključile, međutim, jer bi to moglo ostaviti banke ranjivima na štediše koji bi potencijalno pobjegli na račune središnje banke. Druge središnje banke rekle su kako će nametnuti gornje granice udjela kako bi spriječile takve rizike financijske stabilnosti. U veleprodajnim projektima pristup digitalnoj valuti bio bi ograničen na banke i druge institucije kako bi tijek plaćanja unutar postojećeg financijskog sustava bio brži i jeftiniji, ali s manje poremećaja u cjelokupnoj strukturi sektora.

Prema MMF-u, oko 100 zemalja je u različitim fazama istraživanja CBDC-a. Indija je iznenadila svijet plaćanja objavom da će njezina središnja banka izdati digitalnu rupiju već u nadolazećoj financijskoj godini, dok je Kina predstavila svoj digitalni juan sportašima i gledateljima prije Zimskih olimpijskih igara u Pekingu 2022. kako bi testirala njegovu privlačnost među strancima. Neki od otoka u istočnim Karibima koji dijele središnju banku već su pokrenuli vlastitu digitalnu valutu, DCash. To je prošireno na Sveti Vincent prošle godine nakon što je erupcija vulkana prisilila tisuće ljudi na evakuaciju iz svojih domova, a predstavljanje se smatralo važnim dijelom napora obnove.

S druge strane, Fed se nije previše zainteresirao za ideju digitalne valute, no nedavno je poduzeo ključni korak objavivši dokument za raspravu na 35 stranica u kojem je opisao niz potencijalnih prednosti. Ipak, nisu donijeli čvrste zaključke o tome je li izdavanje takve valute bilo razborito i u svakom slučaju rekli su kako neće nastaviti bez potpore Bijele kuće i Kongresa. Kanadska banka također još nije pronašla hitan slučaj za digitalnu valutu, ali nastavlja graditi tehničke kapacitete za izdavanje CBDC-a i prati razvoj događaja koji bi mogao povećati njezinu hitnost.

Prednost korištenja digitalnih valuta, ako se prevladaju tehničke poteškoće, svakako je omogućiti brže i jeftinije prijenose novca unutar gospodarstava i preko granica. Također, za cilj bi imale poboljšan pristup zakonskom sredstvu plaćanja u zemljama u kojima je zaliha gotovine sve manja. U dokumentu MMF-a navodi se kako bi nove valute mogle potaknuti financijsku uključenost na mjestima gdje privatne financijske institucije smatraju neisplativim poslovati i stvoriti veću otpornost u regijama sklonim prirodnim katastrofama. Predsjednica ECB-a Christine Lagarde je ustvrdila kako bi digitalni euro mogao postati osobito važan usred porasta protekcionističkih politika ako one dovedu do poremećaja europskih, pretežno stranih usluga plaćanja. Za Kinu digitalna valuta nudi mogući način držanja koraka i kontrole gospodarstva koje se brzo digitalizira. S druge strane, to bi vladi moglo dati dodatni alat za nadzor.

S druge strane, rizici implementacije su veliki, zbog čega većina središnjih bankara mora biti oprezna. Ovisno o modelu CBDC-a, središnje banke riskiraju ili isključivanje komercijalnih banaka, vitalnog izvora financiranja za realno gospodarstvo, ili preuzimanje izravnih rizika i komplikacija bankarstva za mase. Problemi u upravljanju poslom koji im je nov mogli bi potkopati povjerenje javnosti na koje računaju kako će im omogućiti povremeno nepopularne akcije poput povećanja kamata. Također, neki su istraživači izrazili sumnju u to hoće li trenutna blockchain tehnologija moći podržati veliku količinu istodobnih transakcija. Dužnosnik Narodne banke Kine rekao je kako je njegovo istraživanje pokazalo da je kapacitet blockchaina Bitcoina pao znatno ispod najveće potražnje, tijekom šoping groznice u Kini za Dan samaca 2018. godine, od 92.771 transakcija u sekundi. Druge studije su otkrile da Ethereum u prosjeku obrađuje 15 transakcija u sekundi, dok Visina mreža može obraditi 24 tisuće.

.png)