Investitori "kažnjavaju" slabu fiskalnu disciplinu višim očekivanim prinosom na državne obveznice i to se može smatrati greškom politike. No, što kada na prinos utječe nešto na što nemate utjecaj?

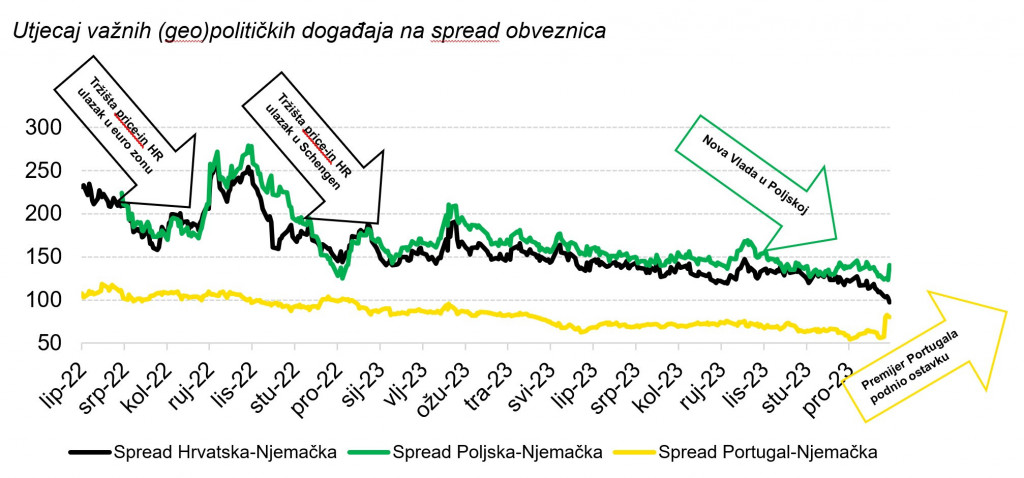

To se upravo desilo krajem veljače 2022. godine kada je Poljska zbog svoje geografske blizine s Rusijom i Ukrajinom "zaslužila" viši prinos zbog većeg rizika. Povijesno gledajući, zbog višeg kreditnog rejtinga, ali i jačeg gospodarstva prinos na poljsku obveznicu bio je niži nego na hrvatsku obveznicu.

No, uz spomenuti geopolitički utjecaj, dodatnu ulogu višeg prinosa igrala je i prethodna poljska Vlada koja je ušla u sukob s Europskom Komisijom te tako ostala bez pristupa 60 milijardi eura iz EU fondova.

Čitaj više

Europske obveznice ponovno popularne kod ulagača izvan Europe

Globalni investitori očito žele ugrabiti priliku za zaradu dok su kamate još uvijek na visokim razinama.

12.01.2024

Snažan interes za europski dug dok su prinosi još visoki

Investitori su željni prikupiti što više obveznica po većim prinosima prije no što središnje banke počnu spuštati kamatne stope.

09.01.2024

Karneval obveznica signalizira promjene u kamatnim stopama

Svjetsko tržište obveznica doživljava rekordan rast.

30.12.2023

Kad mama i tata otkriju obveznice i trezorske zapise

Štediše su se na vlak rastućih kamatnih stopa ukrcale konzervativnijim ulaganjima.

01.01.2024

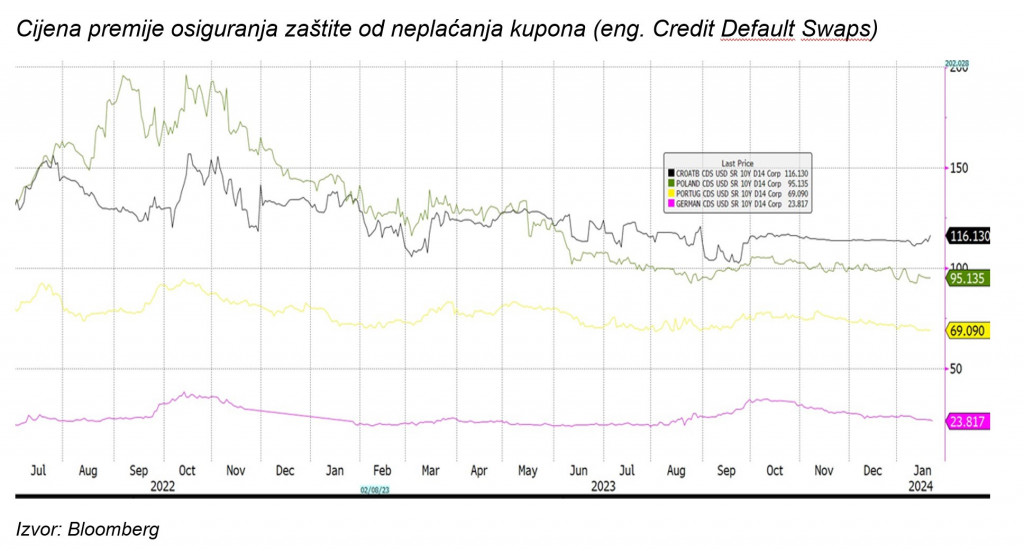

Kad smo već kod Poljske, na grafu vidimo promjenu smjera, odnosno nedavni pozitivan utjecaj politike. Naime, promjenom Vlade investitori očekuju povratak Poljske pod krilo EU i to su nagradili smanjenjem spreada u odnosu na benchmark, odnosno njemačku 10-godišnju obveznicu. U skladu s kretanjem prinosa kreće se i cijena zaštite od neplaćanja kamate odnosno kupona, tzv. CDS-ovi.

Zanimljivo je da Hrvatska ima skuplju premiju osiguranja nego Poljska, iako ima niži spread u odnosu na benchmark. No, to možemo pripisati nelikvidnosti tržišta te obujmu samih obveznica s obzirom na to da je Poljska znatno veća zemlja.

Jedan od najboljih primjera utjecaja geostrateških i geopolitičkih opredjeljenja je ulazak Hrvatske u euro zonu i schengenski prostor. Prinos na obveznice nije pao kad je Hrvatska službeno i ušla u te dvije skupine, već kada su investitori uključili u svoja očekivanja (eng. price-in) da će se to zapravo i desiti. Nakon što su zastupnici Europskog parlamenta sredinom 2022. godine potvrdili ulazak u euro zonu, spread je pao što je odražavalo nižu razinu rizika s obzirom na to da se percipiralo da će time nestati valutni rizik, ali i da će ECB u budućnosti moći kupovati hrvatske obveznice. Još jedan ključan pad spreada desio se kad je potvrđen i izglasan ulazak u schengenski prostor što je dodatna potvrda koliko geopolitika može utjecati na prinos.

Prinos na obveznice nije pao kad je Hrvatska službeno i ušla u eurozonu | Oliver Bunic/Bloomberg

Prinos na obveznice nije pao kad je Hrvatska službeno i ušla u eurozonu | Oliver Bunic/Bloomberg

Valja spomenuti i jedan suprotan primjer kad se spread povećao, a to se desilo nedavno prilikom ostavke premijera Portugala zbog korupcijskih afera. Tržište je reagiralo uslijed budućih neizvjesnih prijevremenih izbora. A zašto uopće i spominjemo Poljsku i Portugal?

Slični fiskalni pokazatelji, periferija EU, sličan kreditni rejting - to su sve zajedničke karakteristike s Hrvatskom. Dakle, i prinosi na obveznice trebali bi se kretati u sličnom smjeru. No, vidimo da izuzev stanja gospodarstva i neki nepredviđeni događaji mogu promijeniti viđenje rizičnosti država od strane investitora.

S obzirom na to da živimo u doba konstantnih geopolitičkih previranja očekujem da u narednim mjesecima vidimo pojačanu volatilnost kod državnih obveznica, no s trendom prema nižim prinosima nego što smo to vidjeli zadnje dvije godine, ako inflacija ne iznenadi prema gore.

.png)