Predstojeći sastanak Saveznog odbora za otvoreno tržište (FOMC) 17. i 18. rujna 2024. vrlo je iščekivan datum u financijskom svijetu.

Mnogi stručnjaci predviđaju da će Fed zadržati stabilne stope na 5,25 do 5,5 posto, čekajući da se inflacija dodatno ohladi prema ciljanih dva posto. Unatoč tome, nedavne tržišne turbulencije također su potaknule nagađanja o smanjenju stope u rujnu, vjerojatno između 25 i 50 baznih bodova. Prema posljednjoj anketi Reutersa, u ponedjeljak, 19. kolovoza, 55 od 101 anketiranog analitičara očekuje da će Fed ove godine stope smanjiti za 75 baznih bodova.

"Prije nego što se upustite u daljnje rasprave, bitno je razumjeti što FOMC radi", smatra Tea Muratović iz Seasonaxa.

Čitaj više

Dolar uoči sastanaka središnjih bankara oslabio i podigao jen

Japanska valuta ojačala je jedan posto, pa se dolar mijenjao za 146,19 jena tijekom trgovanja u Tokiju.

19.08.2024

Rast dionica ovisi o signalima Feda, trgovci vrlo oprezni

Predsjednik Feda trebao bi uoči godišnjeg sastanka središnje banke dati informacije o planovima smanjenja kamatnih stopa.

19.08.2024

Fed neće smanjiti kamatu više od 0,5 postotnih bodova, smatraju ekonomisti

Gotovo četiri petine ekonomista koje je Bloomberg anketirao predviđa da će Savezne rezerve smanjiti stope na raspon od pet do 5,25 posto na sastanku 18. rujna.

12.08.2024

S&P 500 bilježi najveći rast od studenog 2022. godine

Dionice su snažno porasle, a obveznice pale zbog smanjenih strahova od usporavanja gospodarstva.

09.08.2024

Što je FOMC?

FOMC je dio Saveznih rezervi odgovoran za određivanje stope saveznih fondova, odnosno kamatne stopa po kojoj banke posuđuju jedna drugoj. Ta je stopa ključna, objašnjava Muratović, jer utječe na sve druge kamatne stope u gospodarstvu, uključujući one za hipoteke, kredite za automobile i štedne račune.

Odbor se sastaje osam puta godišnje, otprilike svakih šest tjedana, kako bi pregledao ekonomske uvjete i odlučio hoće li povećati, sniziti ili zadržati stopu saveznih sredstava. Ti se sastanci s nestrpljenjem očekuju, a donesene odluke imaju dalekosežne učinke na gospodarstvo i financijska tržišta.

Moć statistike

U toj napetoj atmosferi, svaki podatak i izjava Feda pomno se ispituje. No dok većina ulagača pozorno promatra odluku središnje banke i ono što signalizira, statistički se relevantna kretanja cijena događaju unaprijed. Njih se, prema Muratović, može iskoristiti.

Muratović je analizirala prosječnu izvedbu indeksa S&P 500 prije i nakon sastanka Feda u proteklih 25 godina. Došla je do zaključka da je u dva dana prije drugog dana sastanka Feda S&P 500 u prosjeku porastao za 0,36 posto. "To se na prvi pogled može činiti malo. Međutim, zapamtite: izračunato tijekom godine, to odgovara 66,55 posto, Uostalom, porast se dogodio u samo dva dana."

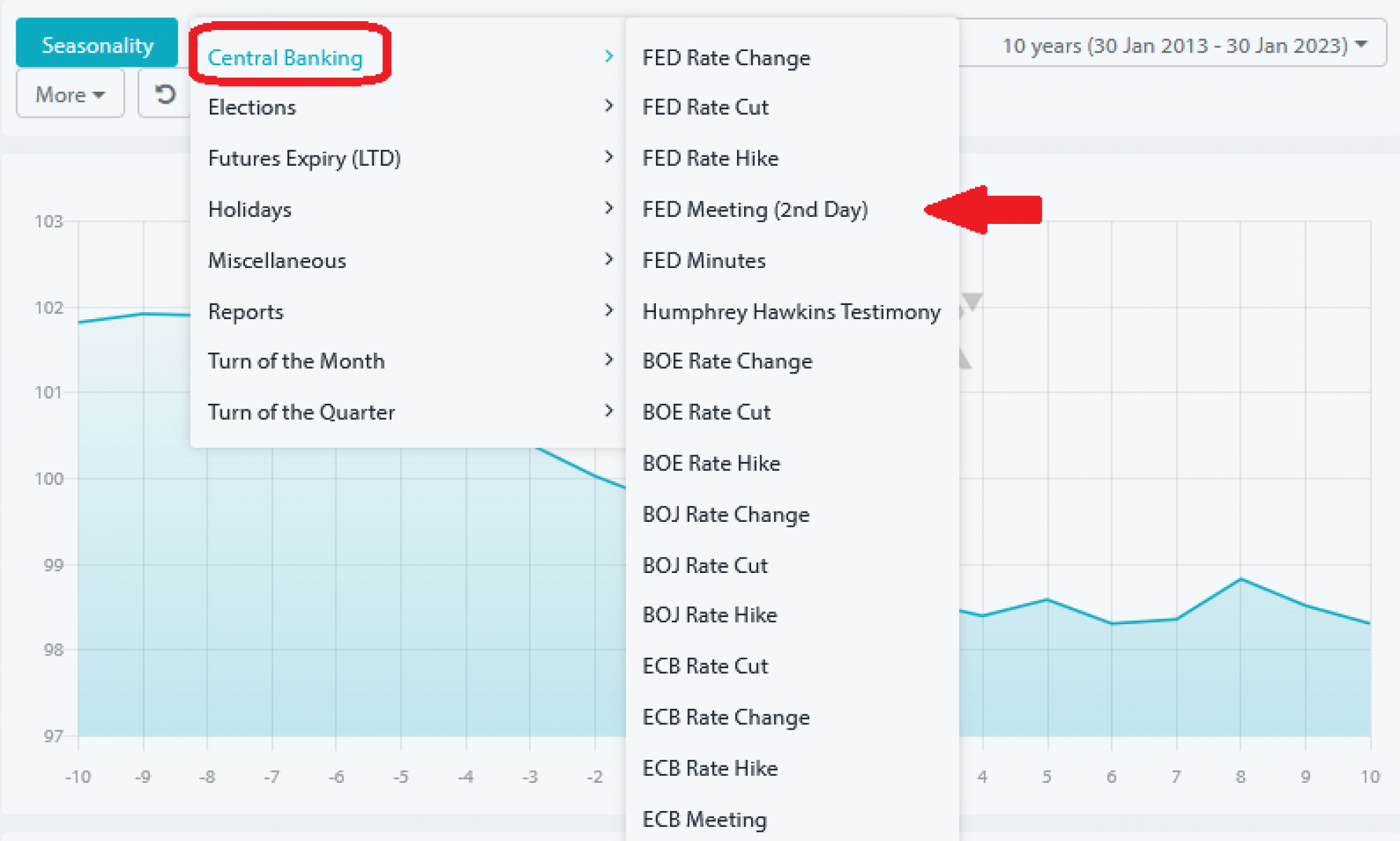

Seasonax

Seasonax

Grafikon događaja prikazuje trend prosječne cijene instrumenta oko događaja. Može se odabrati početna i krajnja točka za detaljnije analiziranje.

Seasonax

Seasonax

Naravno, ne utječe samo sastanak Feda na cijene.

Sezonske fluktuacije

Jedan od primarnih inputa u procesu donošenja odluka FOMC-a su ekonomski podaci, uključujući podatke o zaposlenosti, stope inflacije i rast BDP-a. Značajno je da su mnoge od tih podatkovnih točaka podložne sezonskim fluktuacijama. Na primjer, maloprodaja često raste tijekom blagdanske sezone u studenom i prosincu, dok građevinska aktivnost može usporiti u zimskim mjesecima zbog teških vremenskih uvjeta.

Kako bi se uzele u obzir te fluktuacije, ekonomski podaci često su "sezonski prilagođeni". To znači da se statističke tehnike koriste za uklanjanje učinaka sezonskih obrazaca, omogućujući jasniju usporedbu podataka tijekom vremena. Međutim, čak i uz te prilagodbe, objašnjava Muratović, godišnje doba još uvijek može utjecati na FOMC-ovo tumačenje podataka. "Na primjer, slabo izvješće o radnim mjestima u siječnju moglo bi se promatrati manje kritično ako FOMC uzme u obzir utjecaj otpuštanja nakon praznika i zimskog vremena."

Ulagači su itekako svjesni potencijala sezonskih obrazaca u ekonomskim podacima i ponašanju FOMC-a | Bloomberg

Ulagači su itekako svjesni potencijala sezonskih obrazaca u ekonomskim podacima i ponašanju FOMC-a | Bloomberg

Baš kao što na odluke FOMC-a može utjecati sezonalnost, tako mogu utjecati i reakcije tržišta. Ulagači su itekako svjesni potencijala sezonskih obrazaca u ekonomskim podacima i ponašanju FOMC-a. Kao rezultat toga, mogu prilagoditi svoja očekivanja i strategije trgovanja na temelju doba godine.

Na primjer, burza je kroz povijest pokazivala tendenciju boljeg poslovanja u zadnjim mjesecima godine, što je fenomen poznat kao "Santa Rally". To povećanje često je potaknuto optimizmom ulagača tijekom blagdanske sezone i očekivanjem da će FOMC izbjeći unos remetilačkih promjena politike krajem godine. Suprotno tome, ljetni mjeseci ponekad su obilježeni nižim obujmom trgovanja i većim fokusom na sastanke FOMC-a sredinom godine.

Scenarij Zlatokose

Najnoviji podaci iz SAD-a pokazuju "scenarij Zlatokose". "Ekonomija nije ni prevruća, ni prehladna, već je taman", smatra Muratović. Najnoviji podatci CPI-ja i PPI-ja pokazuju kontinuirani trend pada. "Tržište rada je slabije (ali što je ključno ne u kolapsu), a rast ostaje stabilan." To je pozitivno okruženje za američke dionice i otklanja pritisak s Feda da jako brzo smanji stope.

Posljednji podaci o broju radnih mjesta pokazuju nastavak slabljenja tržišta rada, ali Muratović smatra kako nema potrebe za panikom kao početkom kolovoza. Sve dok se inflacija hladi, Fed može snižavati stope i tržišta trenutno vide 77 posto šanse za rujansko smanjenje stope od 25 baznih bodova. Fedov Jerome Powell trebao bi se radovati najnovijem padu CPI-ja u Jackson Holeu i to bi lako mogao biti snažan pokretač rasta dionica do kraja ovog tjedna.

.png)