Nakon najlošijeg prvog polugodišta za europsko tržište duga, čini se da se stanje stabiliziralo te da ostatak godine nakon ljeta može donijeti pozitivne promjene.

Agregirani euroobveznički indeks je u srpnju porastao četiri posto, što je gubitak iz lipnja preokrenulo i ublažilo pad od 13 posto zabilježen u prvoj polovici godine.

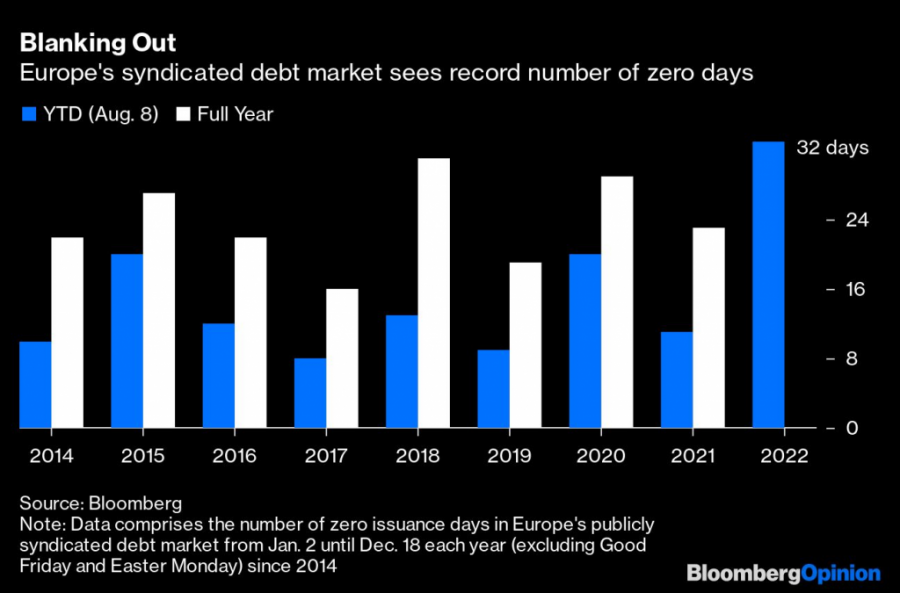

Usred ljetne sezone odmora tek je šačica novih korporativnih obvezničkih izdanja na tržištu, što je logično, no svi znaci pokazuju da će aktivnost nakon ljeta i rekordna 32 dana bez izdanja živnuti.

S rastom kamatnih stopa u kombinaciji sa širenjem spreadova na korporativne obveznice u odnosu na one referentne državne, tržište se pokazalo sve samo ne povoljno, osim za one probrane visokolikvidne tvrtke. No i takve obveznice morale su ponuditi dobru cijenu jer je premija u odnosu na protekle dvije godine bitno porasla. Dani negativnih kamatnih stopa ostali su iza nas.

Broj dana bez izdanja na europskom tržištu duga

Broj dana bez izdanja na europskom tržištu duga

No nekoliko dana protekloga tjedna pokazalo je da poznata imena s atraktivnim kreditnim spreadom privlače zamjetan interes investitora, usprkos ljetnom zatišju.

Volvo je predao 500 milijuna eura vrijedan petogodišnji dužnički papir uz potražnju šest puta veću od ponude. Škotska energetska tvrtka SSE PLC prodala je 650 milijuna eura vrijednu zelenu obveznicu koja je privukla devet puta veći interes.

Korporativne riznice moraju u obzir uzeti dva elementa kada odlučuju bi li se zadužile na obvezničkom tržištu.

Prvi su kamatne stope. Prinos na njemačku desetogodišnju obveznicu započeo je ovu godinu na negativnih 11 baznih bodova, pa je narastao na 1,77 posto. S prinosima trenutačno na oko jedan posto, manje je rizično testirati na kojoj bi razini trebala biti cijena financiranja.

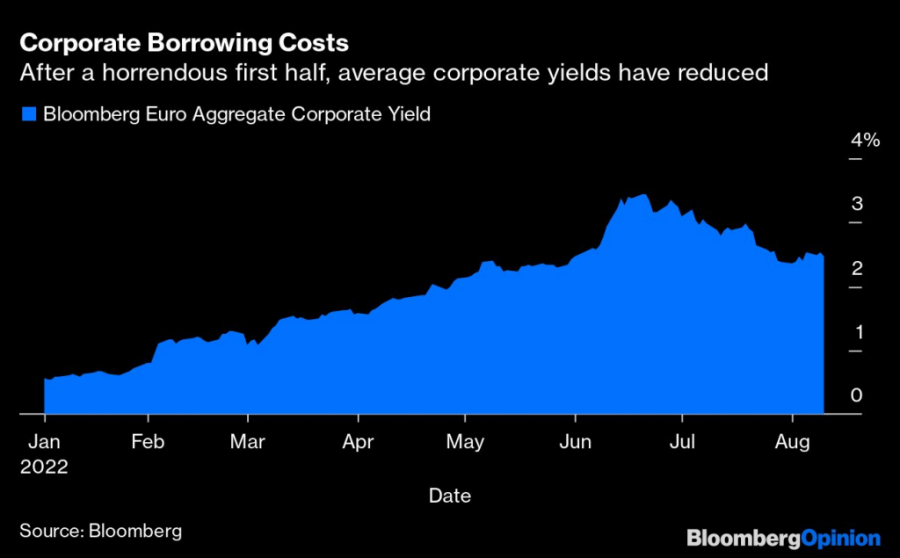

Drugi je element premija na rizik koju rizičnije tvrtke moraju ponuditi iznad onoga što vrijedi za vlade. I tu je došlo do promjene naniže. Cijena zaduživanja za tvrtke koje čine glavninu proteklog je mjeseca u prosjeku pala preko sto baznih bodova.

Kretanje cijene korporativnog duga u ovoj godini

Kretanje cijene korporativnog duga u ovoj godini

Na horizontu se vide i tamni oblaci, poput onih koji nose energetsku krizu kako se zima približava ili neizvjesnosti oko ishoda talijanskih parlamentarnih izbora krajem rujna.

Rujan će biti pravi test za iskazivanje apetita među investitorima, a posebice za ocjenu je li u cijenu potpuno uključeno zamrzavanje monetarnoga kvantitativnog popuštanja. Europska središnja banka (ECB) sjedi na 344 milijarde eura vrijednom korporativnom dugu investicijske razine i pritom dospjele obveznice reinvestira na tržište stopom od oko dvije milijarde eura mjesečno, a četvrtina toga završi na primarnom tržištu. No ECB više ne dodaje nove kupnje vrijedne pet milijardi eura mjesečno te bi investitori svakako trebali pozdraviti izmicanje najvećeg kupca raspoložive likvidnosti investicijske razine.

Dok god nema prevelike volatilnosti, druga bi polovica godine trebala donijeti bitno aktivnije tržište korporativnog duga. Teško je zamisliti da bi troškovi zaduživanja ikad mogli biti tako niski kao prošle godine, no sada su prinosi za tvrtke podnošljivi, a za investitore dovoljno zanimljivi da bi skočili u ulagačke vode.

.png)