Dobrim dijelom da, ali postoje i razlike. Za Hrvatsku, Sloveniju, i Bosnu i Hercegovinu ocjene su u ovom trenutku malo preniske, a za Srbiju i Sjevernu Makedoniju malo previsoke. Zaključak je to koji se nameće iz procjene koju je proveo analitički tim Bloomberg Adrije u kojem su usporedili ocjene kreditnog rejtinga za pojedine države iz regije s rizikom njihovih obveznica onako kako ih na tržištu percipiraju investitori.

Velike rejting agencije – S&P, Moody's i Fitch – ocjenjuju rejting pojedinih država dodjeljujući mu određenu ocjenu: države s najmanjim rizikom bankrota dobivaju najviše ocjene, poput AAA, dok rizičnijima pripadaju niže ocjene, poput BBB- i(li) sličnih. Istovremeno, ulagači na tržištima svakodnevno trguju državnim obveznicama i kretanje njihovih cijena pokazuje što oni misle o tome koliko je koja država sposobna vratiti dug. Nisku cijenu imaju neatraktivne obveznice od kojih se očekuju visoki prinosi kako bi investitori ipak bili spremni ulagati u njih.

Očekivani prinosi su zato odličan indikator, što tržišta u kojem trenutku misle o pojedinoj državi. Kako bi se iz toga isključio utjecaj globalnih trendova, prinosi pojedinih obveznica uspoređuju se s prinosima referentnih obveznica, najčešće onih država za koje je rizik od bankrota praktično nepostojeći, poput Sjedinjenih Američkih Država ili Njemačke. Razlika tih prinosa se naziva spreadom, i što je on veći, to je pojedina država rizičnija.

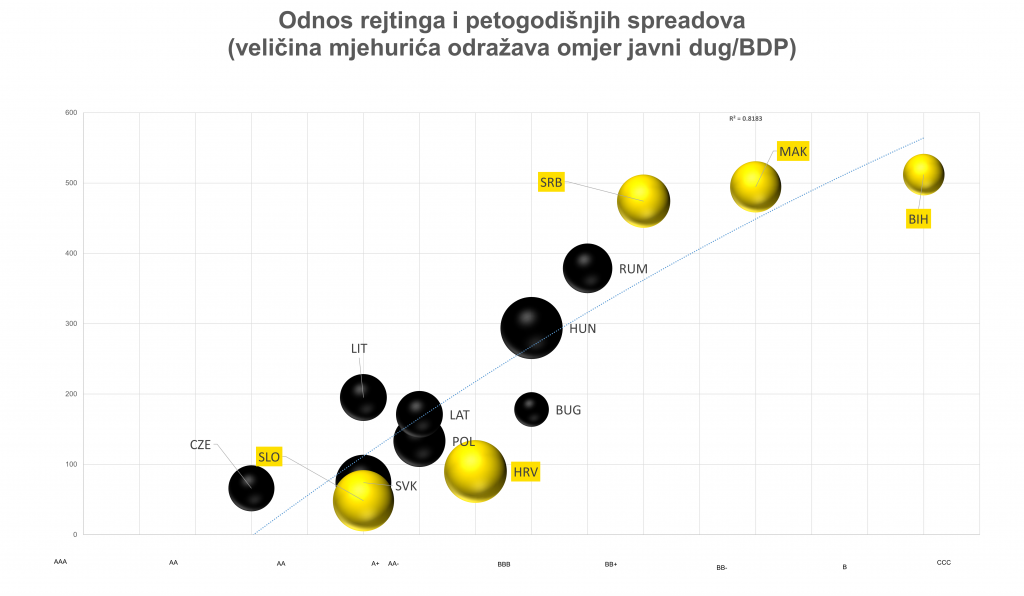

Analitičari Bloomberg Adrije usporedili su razinu sadašnjih spreadova za obveznice koje dospijevaju za pet godina s prosječnim ocjenama koje države imaju kod triju rejting agencija. Uzimajući u obzir obje varijable, vidi se da za države Srednje Europe postoji "82-postotna korelacija između toga kako investitori cijene državni dug i odgovarajućeg kreditnog rejtinga za iste obveznice", zaključili su. "Mada je korelacija prilično visoka, činjenica da nije stopostotna ukazuje na blagu neusklađenost između toga kako investitori i rejting agencije doživljavaju pojedine državne obveznice", objašnjava naš analitički tim.

Investitori smatraju kako su Slovenija, Hrvatska, i Bosna i Hercegovina kod agencija blago podcijenjene za jednu do dvije razine rejtinga, što je u skladu s trendom uočenim kod Poljske i Bugarske. S druge strane, Srbija i Sjeverna Makedonija imaju za razinu do dvije previsoke ocjene od onoga što u ovom trenutku sugeriraju spreadovi, pišu analitičari. Slično se može zaključiti i za Češku, Litvu i Rumunjsku.

Spreadovi za obveznice s petogodišnjim dospijećem država Adria regije su se u posljednje vrijeme kretali u skladu s globalnim trendovima. U posljednjih mjesec dana su se uglavnom sužavali, i to za iznos od 37 baznih bodova za Hrvatsku do 110 baznih bodova za Srbiju. Slovenija i Bosna i Hercegovina su u tome iznimke, s time da se spreadovi za slovenske obveznice nisu mijenjali, dok su bosanskohercegovački povećani, i to za 120 baznih bodova.

Analitičari komentiraju da spomenute promjene nisu posljedica prilagodbe lokalnih ekonomskih ili fiskalnih politika, već su više rezultat trgovanja temeljem općenitih trendova i algoritama. Dapače, činjenica da je Srbija sklopila sporazum s Međunarodnim monetarnim fondom trebala bi značiti da će Srbija lakše refinancirati svoje dugove. No ta vijest zasad nije previše utjecala na investitore na tržištu i spreadovi se nisu bitnije mijenjali nakon što je objavljeno postizanje sporazuma.

Bloomberg Adria

Bloomberg Adria

Također, investitori nisu vidljivije reagirali ni na nedavne izbore u Bosni i Hercegovini koji bi trebali donijeti stabilizaciju u upravljanje državnim dugom. Istovremeno ipak treba imati u vidu da je BiH "nadmašila neke od usporedivih država u široj regiji jer su joj od početka 2022. spreadovi porasli manje nego Sjevernoj Makedoniji, Rumunjskoj i Mađarskoj", napominje analitički tim Bloomberg Adrije.

Analitičari objašnjavaju kako će u idućih nekoliko tjedana investitori raspolagati s novim činjenicama o kojima će morati voditi računa jer dolazi razdoblje predstavljanja državnih proračuna. Drže da će u 2023. u javnim financijama doći do pogoršanja "zbog slabljenja ekonomije, državnih subvencija usmjerenih protiv rasta cijena energije i viših troškova financiranja koji će povisiti kamatne troškove država, uz usporavanje inflacije".

Analitički tim napominje i da se spreadovi moraju promatrati s određenom dozom opreza jer likvidnost pojedinih obveznica također diktira njihovu cijenu na tržištima, odnosno likvidnije obveznice nešto bolje pokazuju što ulagači u određenom trenutku misle o pojedinim državama.

Kako će središnje banke nastaviti svoju borbu s inflacijom, na tržištu bi u skoroj budućnosti moglo doći do pojačanih oscilacija. U računicu treba ubaciti i geopolitičke rizike. Zbog toga smatraju da bi za one države čije su obveznice u ovom trenutku podcijenjene, poput Slovenije, Hrvatske, i Bosne i Hercegovine, moglo doći do veće volatilnosti u spreadovima nego što je vjerojatno da bi se rejtinzi mogli poboljšati.

Zbog nestabilnih uvjeta rejting agencije neće biti sklone poboljšavati ocjene rejtinga bez strukturnih materijalnih poboljšanja "do kojih vjerojatno neće doći skoro radi fokusiranja na ublažavanje udara od visokih cijena energije", napominju analitičari. Za države koje su precijenjene, "ne očekujemo bitnija snižavanja rejtinga bez da dođe do znatnih promjena u procjenama ekonomske aktivnosti", dodaje naš tim.

Sve u svemu, možemo reći da se rejting agencije i investitori slažu i ne lažu previše. U trenucima očekivanog usporavanja ekonomske aktivnosti i visoke inflacije, za financijska tržišta to je barem nekakva utjeha.