Startupi obično ovise o serijskim financiranjima ulagača kako bi preživjeli svoje početne godine, a tzv. zaokruživanje na nižu vrijednost, tj. prikupljanje novca pri impliciranoj nižoj procjeni u usporedbi s prethodnim razdobljem, znatno im negativno utječe na reputaciju. Zato su poduzeća u zadnje vrijeme postala sve kreativnija u pokušajima izbjegavanja nižih procjena, posebice kad se investitori žele riješiti svojih udjela, bilo zbog razočaranja ili jer im je novac potreban u druge svrhe.

To je izazvalo svojevrsno natezanje između investitora i osnivača u pogledu informacija potrebnih za donošenje odluke o tome koliko poduzeće vrijedi. Barem jedan fond za rizični kapital kaže da je prestao kupovati udjele u startupima na sekundarnom tržištu jer je revizorima teško utvrditi fer vrijednost portfelja tvrtke zbog nemogućnosti pristupa financijskim izvještajima. "Brojna su se poduzeća našla u situaciji da moraju isplivati ili potonuti", kaže Sunaina Sinha Haldea, globalna voditeljica savjetovanja za privatni kapital u investicijskoj banci Raymond James Financial. "Velik je problem to što investitori ne znaju pravu tržišnu vrijednost poduzeća."

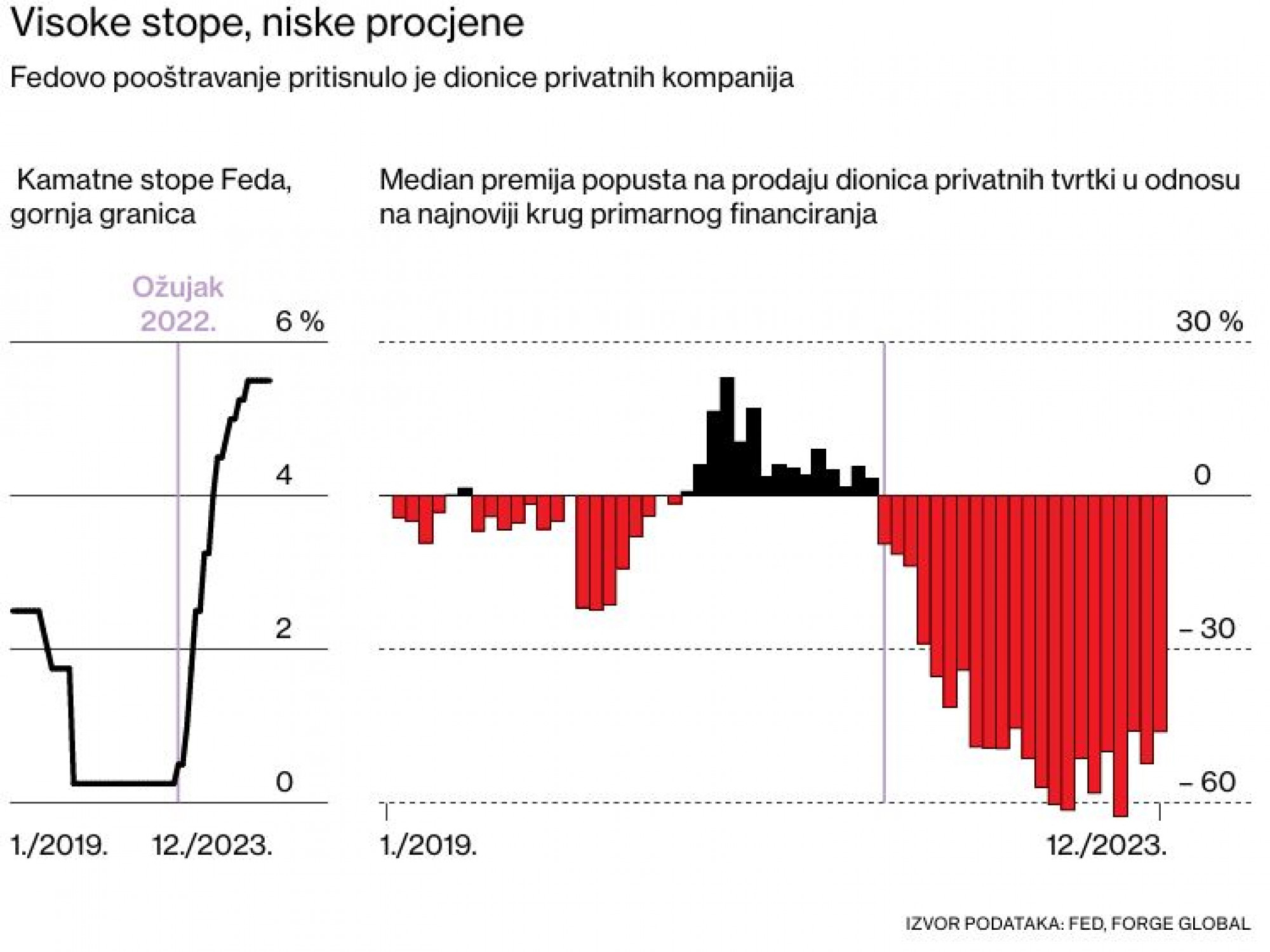

Za razliku od dionica kojima se javno trguje i čija se cijena ažurira iz sekunde u sekundu, privatna poduzeća procjenjuju se uglavnom u krugovima financiranja koji se obično odvijaju manje od jednom godišnje. Međutim, rizični kapital postaje sve oskudniji s rastom kamatnih stopa, a oslabilo je i tržište inicijalnih javnih ponuda koje je brojnim poduzećima bilo rješenje grčevite borbe za financiranjem.

Čitaj više

Startup guru Vesterbacka ima velike planove za regiju, političarima se neće svidjeti

Vesterbacka stoji iza jedne od najuspješnijih igara na svijetu, a unatoč tome što je njegov posjet i razgovori bili zatvoreni za javnost, uspjeli smo ga dovesti u zagrebački studio Bloomberg Adrije.

15.02.2024

Hrvatska startup scena pršti sjajnim idejama, dokaz su ovi mladi inovatori

Nuqleus potiče mlade inovatore, pretvarajući ideje u stvarne projekte uz stručno vodstvo i resurse.

17.02.2024

Startupovi iz Silicijske doline imali su najgoru godinu financiranja od 2019.

Tokom posljednjih 12 mjeseci investitori su ulagali novac u startupove za umjetnu inteligenciju, ali ostatak industrije je propao.

04.01.2024

Ova je godina zbog bankrota i nižih valuacija bila loša za startupove

Bila je ovo brutalna godina za startupove. Brojne kompanije mučile su se s prikupljanjem novca, a stotine su se potpuno ugasile.

03.12.2023

Osnivači se boje da bi više investitora koji prodaju dionice po znatno sniženoj cijeni moglo potaknuti glasine da njihova tvrtka vrijedi manje nego što se prije mislilo. To ugrožava buduće prikupljanje sredstava i može dovesti do prodavanja udjela po manjoj cijeni te posljedično negativno utjecati na interni moral i potaknuti zaposlenike da se skupe i odu. Osnivači su stoga snažno motivirani da investitore održe zadovoljnima i obeshrabre sekundarnu prodaju po nižoj cijeni na način da otežavaju mogućnost procjene vrijednosti dionica.

"Svjedočimo nedoličnom ponašanju osnivača i startupa koji očajnički žele održati svoja poduzeća na životu."

Jedan od načina da se to učini držanje je određenih dioničara u neznanju o tome što se stvarno događa u kompaniji jer uprava obično nije dužna pružati potpune informacije bilo kome osim ključnim financijerima koji imaju ugovorno pravo pristupa informacijama. Donedavno su čak i investitori bez tih prava često mogli dobiti takve informacije, kaže Javier Avalos, glavni izvršni direktor pružatelja podataka Caplight. "Ali u trenutačnom nepovoljnom okruženju za prikupljanje sredstava puno manje investitora ih dobiva, osim ako imaju izričito pravo na to", tvrdi Avalos.

Nekoliko mjeseci prije nego što je online platforma Discord početkom siječnja otpustila 17 posto svog osoblja, tvrtka je utihnula i odbila ispuniti zahtjeve investitora za osnovnim podacima kao što su prihodi, troškovi ili projekcije novčanog toka, prema navodima upućenih osoba koje žele ostati anonimne s obzirom na to da je riječ o raspravi o privatnim informacijama. Discord je odbio komentirati.

Indigo, tvrtka koja pomaže poljoprivrednicima da usvoje održivije tehnologije, prošlog je siječnja prestala investitorima slati ažurirane informacije, a izvršni direktor i drugo osoblje ignorirali su pozive, prema navodima osoba koje su upoznate sa situacijom. U srpnju je poduzeće prikupilo sredstva koja se procjenjuju na 200 milijuna dolara (186,22 milijuna eura), oko 95 posto manje od procijenjenih 3,8 milijardi dolara (3,54 milijarde eura) koju je imalo 2022. godine. Iz Indiga kažu da svojim primarnim investitorima novosti šalju svako tromjesečje, ali da povremeno zbog povjerljivosti moraju ograničiti informacije koje dijele.

Skrivanje informacija

Još je više sumnjiva taktika skrivanja važnih informacija ili čak laganje, tvrdi Lauren Bonner, vodeća partnerica u MBM Capitalu koji ulaže u privatna društva koja se suočavaju s prodajom udjela po manjoj cijeni. Navodi da poduzeća ponekad izostavljaju ključne troškove iz računovodstvene evidencije, ne otkrivaju kaznene optužnice protiv voditelja ili pružaju investitorima lažne podatke. "Vidjeli smo nedolično ponašanje osnivača i startupa koji očajnički žele održati svoja poduzeća na životu", kaže Bonner.

Marcus New, glavni izvršni direktor fonda za rizični kapital InvestX koje se specijaliziralo za sekundarne transakcije, zatražio je od Komisije za reguliranje i trgovinu vrijednosnim papirima (engl. Securities and Exchange Commission) da od privatnih poduzeća određene veličine zahtijeva objavu godišnjih financijskih izvješća. Kaže da bi to ljudima pomoglo u procjeni vrijednosti startupa i otežalo dioničarima koji imaju pristup rezultatima poduzeća da iskoriste manje informirane investitore. "Ako informacije nisu dostupne, nema ni sekundarnog tržišta za to poduzeće jer kupci ne mogu odrediti fer cijenu", kaže New. "Tako poduzeća zaustavljaju trgovanje."

Newovi prijedlozi, međutim, ne bi eliminirali drugu taktiku: poduzeća koja jednostavno blokiraju sekundarne transakcije ili ih zabranjuju ispod određene cijene. Startup za dostavu namirnica Instacart, na primjer, godinama je odbijao većini dioničara dopustiti prodaju. Uspjeli su izvući novac samo u IPO-u poduzeća u rujnu prošle godine, koji je rezultirao tržišnom kapitalizacijom od 10 milijardi dolara (9,31 milijardi eura), što je samo djelić procjene od 39 milijardi dolara (36,31 milijardi eura) koju je poduzeće imalo u krugu financiranja 2021. godine. Instacart nije odgovorio na upite za komentar.

Financijska aplikacija Revolut procijenjena je na 33 milijarde dolara (30,73 milijarde eura) u posljednjem krugu financiranja 2021. godine. Međutim, kad su je ponuditelji na sekundarnom tržištu prošle godine procijenili na oko 13 milijardi dolara (12,10 milijardi eura), nisu odobreni zahtjevi za prijenos, prema navodima osoba upoznatima s kompanijom. Iz Revoluta kažu da dopuštaju sekundarnu prodaju isključivo neposredno nakon krugova financiranja.

Važni dioničari koji pokušaju prodati svoj udio po nižoj cijeni mogli bi dobiti poziv glavnog izvršnog direktora kojim ih pokušava odvratiti od toga jer se time dolazi do niže procjene na tržištu, kažu brokeri. Osim toga, u brojnim je startupima sve češća situacija da izvršni direktor, a i svi ostali, jednostavno ignoriraju zahtjeve za odobrenje. Startupi naravno poduzimaju takve mjere kako bi kontrolirali tko su njihovi dioničari s obzirom na to da žele institucionalne, dugoročne ulagače, a ne one manje i opreznije. Međutim, Christian Munafo, glavni investicijski direktor Liberty Street Advisorsa, kaže da je to moguće uravnotežiti sa željom vlasnika dionica da izvuku svoj novac. "Najbolja je praksa jednostavno surađivati sa svojim dioničarima kako biste riješili njihove potrebe u pogledu likvidnosti", kaže on. "A to možete učiniti na kontrolirani način."

Osnivači koji se boje glasina o padu procjena prekidaju kontakt s investitorima, uzrokujući tako natezanje oko informacija koje su potrebne za procjenu vrijednosti poduzeća.

Druga poduzeća uvode uvjete kojima se obeshrabruju sekundarne transakcije. Discord je prošle godine prestao odobravati pojedinačne transakcije, već ih razmatra skupno jednom u tromjesečju i tako uzrokuje kašnjenja zbog kojih dogovori mogu propasti. Kad je div za usluge plaćanja Stripe 2021. bio procijenjen na 95 milijardi dolara (88,46 milijarde eura), nekim je dioničarima dopustio prodaju na sekundarnom tržištu pod uvjetom da kupci ne smiju prodati te udjele četiri godine nakon IPO-a. Upućeni tvrde da je to uvelike smanjilo potražnju za dionicama. Stripe je prošle godine prikupio sredstva u vrijednosti višoj od polovine svoje prethodne procjene i novac upotrijebio za kupovinu dionica koje drže zaposlenici. Odbili su dati komentar.

Neki su prodavatelji razvili zaobilazna rješenja kako bi se riješili dionica bez znanja startupa. Mogu staviti svoj udio u subjekt posebne namjene u koji kupac može uložiti. Drugi sklapaju takozvane terminske ugovore: službeno zadržavaju vlasništvo nad dionicama, ali kupac preuzima pravo na sve buduće dobitke ili gubitke te postaje registrirani vlasnik nakon IPO-a ili prodaje poduzeća. "Različiti načini kojima tvrtke manipuliraju sekundarnim tržištem ozbiljno iskrivljuju procjene", kaže Ken Smythe, osnivač Next Round Capital Partnersa koji pomaže startupima u dobivanju financiranja. Iako su neki investitori smanjili svoje uloge, "još uvijek vjerojatno drže tvrtke na procjeni većoj od stvarne vrijednosti."

.png)